Credem banca aderisce all’iniziativa ABI per affrontare l’incremento delle rate dei mutui a tasso variabile

L’incremento dei tassi di riferimento della Banca Centrale Europea, a partire da luglio 2022, ha determinato un sostanziale aumento delle rate dei “mutui casa” a tasso variabile con possibili difficoltà a sostenerne il pagamento con regolarità da parte dei clienti. Credem aderisce all’iniziativa promossa dall’ABI (Associazione Bancaria Italiana) per offrirti la possibilità di allungare il piano di ammortamento del tuo finanziamento per l’acquisto della prima casa, riducendo così l’importo delle rate mensili.

A chi è destinato? Chi può beneficiarne?

L’iniziativa ABI è destinata alle famiglie e ai clienti privati che si trovano in difficoltà a pagare le rate dei mutui a tasso variabile, a causa dell’aumento dei tassi d’interesse.Possono beneficiare dell’iniziativa i clienti che hanno stipulato un mutuo a tasso variabile senza cap* per l’acquisto della prima casa.

* Rientrano nell'iniziativa i seguenti prodotti: Mutuo Tasso Variabile; Mutuo Multiswitch e Mutuo Varia il Fisso

Cosa prevede l’iniziativa?

Ferme le condizioni economiche vigenti al momento della richiesta, l’iniziativa consiste nell’allungare il piano di ammortamento del mutuo, cioè il numero di anni entro cui il cliente deve restituire il capitale prestato e pagare gli interessi e le commissioni.

La richiesta di allungamento dovrà essere promossa su iniziativa del cliente.

La valutazione della richiesta di allungamento del piano di ammortamento presentata dal cliente è rimessa alle policy interne e alle valutazioni di merito del richiedente previste per le normali prassi operative della banca.L'allungamento richiedibile non potrà superare i 120 mesi. Da considerare inoltre che la nuova durata del mutuo (compreso l'allungamento) non potrà superare i 420 mesi complessivi ed i limiti di età massima richiedenti/garanti a scadenza*

Le misure anzidette sono realizzate su richiesta e d’intesa con i mutuatari, senza comportare nuovi oneri, secondo le possibilità operative delle singole banche e compatibilmente con i limiti imposti dalla regolamentazione europea e le condizioni economiche e anagrafiche dei soggetti beneficiari.

* l’età massima a scadenza è:

- per richiedenti e garanti conviventi 76 anni (ovvero alla data di scadenza del mutuo non deve aver compiuto 76 anni)

- per garanti non conviventi 82 anni (ovvero alla data di scadenza del mutuo non deve aver compiuto 82 anni).

Gli effetti dell’allungamento sul conteggio degli interessi

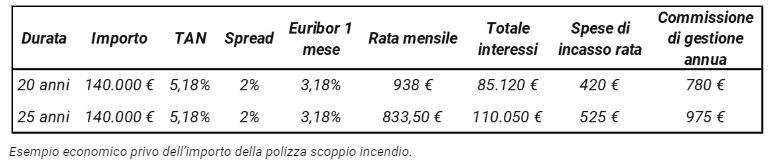

A parità di condizioni un piano di ammortamento più lungo comporta un aumento degli interessi complessivi da pagare, in quanto il cliente restituirà il capitale prestato in un tempo maggiore. Riportiamo di seguito un esempio rappresentativo di un raffronto, in termini di importo rata e di interessi complessivi, tra un mutuo a 20 anni e un mutuo a 25 anni (a parità di TAN):

Rispetto ad un piano di ammortamento a 20 anni, una durata a 25 anni comporta una rata mensile inferiore di 104,5 €, ma anche un aumento degli interessi complessivi da pagare di 24.930 € ed un aumento degli oneri da sostenere di 195€

Gestione della polizza incendio e scoppio: in caso di allungamento del piano di ammortamento è necessario adeguare la durata della polizza assicurativa alla nuova scadenza del mutuo. L’onere è in capo al cliente.

Come fare richiesta?

Per richiedere l’allungo del piano di ammortamento del finanziamento è possibile contattare direttamente la filiale di appartenenza. I nostri Consulenti forniranno tutte le istruzioni per procedere con la richiesta e per l'invio della documentazione necessaria.

Altre iniziative a sostegno dei clienti

Questa misura si aggiunge alle altre iniziative a sostegno della clientela privata, che consentono ai clienti di sospendere temporaneamente il pagamento delle rate del mutuo, grazie al Fondo di solidarietà per i mutui per l’acquisto della prima casa (Fondo Gasparrini), o di rinegoziare i contratti di mutuo ipotecario, passando dal tasso variabile a quello fisso (Legge di bilancio 2023). Ricordiamo che il cliente ha sempre la facoltà di effettuare la cosiddetta portabilità/surroga dei mutui, cioè la possibilità di trasferire senza spese e costi il proprio mutuo ipotecario presso un’altra banca, modificandone le relative condizioni contrattuali.

MEMORANDUM ABI: LE POSSIBILITA’ PER I MUTUI A TASSO VARIABILE

Vuoi fissare un appuntamento?